Archivo

«Las dimensiones financieras del impasse del capitalismo»: François Chesnais

En febrero publiqué en la web de A L’Encontre un artículo 1/ en el que avanzaba la hipótesis de un modo de producción que se encuentra en una situación histórica en la que ya no consigue superar sus límites «inmanentes», tal como fueron explícitamente definidos por Marx 2/, ni los correspondientes a las relaciones del capitalismo con el entorno, de los que se ha tenido conciencia sólo mucho más tarde. En el artículo de febrero no se abordaban las dimensiones financieras del impasse del capitalismo. El objeto de este artículo es llenar esta laguna y continuar un trabajo que es también de clarificación personal. Sólo se abordan las dimensiones económicas de la financiarización y no las de carácter social que son al menos igual de importantes.

En febrero publiqué en la web de A L’Encontre un artículo 1/ en el que avanzaba la hipótesis de un modo de producción que se encuentra en una situación histórica en la que ya no consigue superar sus límites «inmanentes», tal como fueron explícitamente definidos por Marx 2/, ni los correspondientes a las relaciones del capitalismo con el entorno, de los que se ha tenido conciencia sólo mucho más tarde. En el artículo de febrero no se abordaban las dimensiones financieras del impasse del capitalismo. El objeto de este artículo es llenar esta laguna y continuar un trabajo que es también de clarificación personal. Sólo se abordan las dimensiones económicas de la financiarización y no las de carácter social que son al menos igual de importantes.

Los economistas marxistas y heterodoxos coinciden hoy en decir que el lugar central de las finanzas es un rasgo fundamental del capitalismo contemporáneo. Pero no hay acuerdo en la definición de lo que se suele denominar la «financiarización». Los enfoques difieren de un autor a otro, a veces de forma sensible, más al tratarse de un fenómeno con muchas facetas en la producción y la gestión industriales y que ha invadido toda la vida social. Mi enfoque se apoya en la sección Quinta del libro III de El Capital y se centra en el dominio económico y político del capital en préstamo o capital a interés 3/. Éste se valoriza sin abandonar la esfera de los mercados financieros, por medio de títulos que representan derechos de cobro sobre la plusvalía actual y venidera. Los grandes bancos, las grandes compañías de seguros, los fondos de inversión y las tesorerías de los grandes grupos industriales, son sus formas organizativas. Utilizando la importante distinción hecha por Marx, en el actual grado de concentración de los poseedores de acciones y de obligaciones, el «capital como propiedad» llena los poros del «capital como función». Leer más…

«¿El capitalismo se ha encontrado con límites infranqueables?»: François Chesnais

La revista Inprecor n° 631/632, noviembre de 2016, tradujo del español e incluyó un artículo anteriormente publicado en Herramienta;icuyo texto original estaba en inglés, pues era la conclusión de un libro sobre el capital financiero y la finanza escrito a la luz de la crisis del 2007-2008 y las transformaciones en las formas mundializada de explotación de las mujeres y hombres proletarizados.ii Tanto la conclusión del libro como el artículo adoptan como horizonte la perspectiva de una sociedad humana. Las observaciones de amigos que lo leyeron me convencieron de que es necesario aclarar algunos argumentos. Además, no pocos acontecimientos políticos de los últimos meses invitan a “aproximar” el horizonte de la reflexión.

Desde hace dos o tres años, se han publicado muchos ensayos sobre las tensiones políticas mundiales, domésticas e internacionales, así como sobre los malestares sociales franceses y europeos. No son pocos los autores que relacionan tales cuestiones con el neoliberalismo, con la “globalización” y con sus consecuencias. Acá, se las relaciona con el curso del capitalismo y con su impasse. De los acontecimientos a nivel de la “superestructura”, mi texto pasa a la “infraestructura”, al movimiento de acumulación de capital en el largo plazo y a las barreras con que se encuentra. Y la perspectiva que se avizora es una situación en donde las consecuencias políticas y sociales del débil crecimiento y la endémica inestabilidad financiera, junto con el caos político que generan (ya mismo en algunas partes del mundo, potencialmente en otras) tienden a converger con el impacto social y político del cambio climático. Leer más…

«El capital financiero y sus límites»: Michel Husson

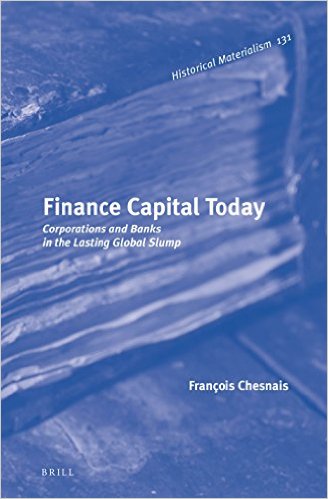

François Chesnais acaba de publicar un libro importante, Finance Capital Today /1. La conclusión de su trabajo amplía la temática a un cuestionamiento de los límites del capitalismo. Ha sido parcialmente traducido en francés /2 y ha sido objeto de un texto complementario publicado en esta misma página web /3. Esta contribución intenta esencialmente discutir sobre el libro y añade un breve comentario sobre la cuestión de los “límites”.

François Chesnais acaba de publicar un libro importante, Finance Capital Today /1. La conclusión de su trabajo amplía la temática a un cuestionamiento de los límites del capitalismo. Ha sido parcialmente traducido en francés /2 y ha sido objeto de un texto complementario publicado en esta misma página web /3. Esta contribución intenta esencialmente discutir sobre el libro y añade un breve comentario sobre la cuestión de los “límites”.

El libro de François Chesnais corona varios decenios de trabajo sobre la mundialización. Como indica el subtítulo, está principalmente consagrado al análisis de las relaciones entre empresas y bancos. Está, por tanto, evidentemente centrado en “las finanzas” pero su autor rechaza de entrada la idea de que la crisis actual sería una crisis del capitalismo “financiarizado”. No, dice, desde las primeras páginas de su introducción: se trata de una crisis del capitalismo tout court (en francés en el texto). Por consiguiente, Chesnais rechaza toda distinción simplista entre el “buen” capital productivo y el “mal” capital financiero, que sugiere que bastaría con regular las finanzas para devolver todo su dinamismo al capitalismo.

El mismo título del libro, Finance Capital Today evoca evidentemente El Capital Financiero de Rudolf Hilferding que, hace más de cien años (en 1910) estudiaba ya las relaciones entre bancos y empresas. El método de Chesnais consiste, en efecto, en confrontar los análisis y debates teóricos contemporáneos a los de los grandes clásicos, Marx evidentemente, pero también Hilferding, Lenín o Rosa Luxemburg. Para mejor especificar su objeto, Chesnais introduce una distinción entre finance capital y financial capital. El término de capital financiero –finance capital– designa “el proceso simultáneo y combinado de concentración y de centralización del capital dinero, del capital industrial y del capital comercial que resultan de las operaciones de fusiones y adquisiciones a nivel nacional o transnacional”. El financial capital corresponde a lo que se designa en francés como la finance, (en español se traduce por las finanzas, el sector financiero, etc., ndt) a saber, el conjunto constituido por los bancos y los fondos de inversión de todo tipo -lo que la contabilidad nacional llama sociedades financieras -un concepto que hay que ampliar a los segmentos financieros de las grandes empresas industriales.

“Finance Capital Today de François Chesnais”: reseña de Louis Gill

François Chenais es conocido por su importante aportación, de más de cuarenta años, al análisis del capitalismo contemporáneo y de sus crisis económicas y financieras. El economista francés acaba de publicar en la colección “Historical Materialism Book Series” (Ed. Brill, Leiden y Boston) un libro titulado Finance Capital Today. Corporations and Banks in the Lasting Global Slump. Este libro es una excelente síntesis de la amplia reflexión realizada sobre la cuestión del capital financiero y sobre su propio trabajo. Recordemos al respecto algunas de las contribuciones de Chesnais, bajo la forma de 1) monográficos (La mondialisation du capital, Syros, 1994 y 1997, Les dettes illégitimes, Raisons d’agir, 2011); 2) de dirección o codirección de obras colectivas (La mondialisation financière, Syros, 1996, Les pièges de la finance mondiale, con Dominique Plihon, La Découverte-Syros, 2000); 3) conferencias y presentaciones en seminarios y simposios; 4) artículos publicados en revistas, entre ellas La Vérité, Actuel Marx, Contretemps, La Brèche y Carré Rouge, de la cual fue uno de sus fundadores en 1995 y el principal animador hasta su desaparición en 2013.

François Chenais es conocido por su importante aportación, de más de cuarenta años, al análisis del capitalismo contemporáneo y de sus crisis económicas y financieras. El economista francés acaba de publicar en la colección “Historical Materialism Book Series” (Ed. Brill, Leiden y Boston) un libro titulado Finance Capital Today. Corporations and Banks in the Lasting Global Slump. Este libro es una excelente síntesis de la amplia reflexión realizada sobre la cuestión del capital financiero y sobre su propio trabajo. Recordemos al respecto algunas de las contribuciones de Chesnais, bajo la forma de 1) monográficos (La mondialisation du capital, Syros, 1994 y 1997, Les dettes illégitimes, Raisons d’agir, 2011); 2) de dirección o codirección de obras colectivas (La mondialisation financière, Syros, 1996, Les pièges de la finance mondiale, con Dominique Plihon, La Découverte-Syros, 2000); 3) conferencias y presentaciones en seminarios y simposios; 4) artículos publicados en revistas, entre ellas La Vérité, Actuel Marx, Contretemps, La Brèche y Carré Rouge, de la cual fue uno de sus fundadores en 1995 y el principal animador hasta su desaparición en 2013.

Este libro, escribe Chesnais, se interesa por dos dimensiones, distintas pero interrelacionadas, de la economía mundial contemporánea. La primera consiste en las formas y consecuencias de la interpenetración de los grandes bancos y de las sociedades industriales, comerciales y de servicios, habiendo alcanzado un nivel muy elevado de concentración e internacionalización, algo que constituye la forma contemporánea de lo que el marxista austríaco Rudolf Hilferding designaba como el “capital monetario” en su obra de 1910 Das Finanzkapital. La segunda consiste en lo que Chesnais define como “las finanzas en tanto que finanzas” (en inglés finance qua finance), para representar el proceso asociado al crecimiento espectacular, en el curso de los últimos cuarenta años, de los activos (acciones, obligaciones y derivados) en posesión de las sociedades financieras (bancos y fondos), pero también de los departamentos financieros de las sociedades industriales y comerciales transnacionales. A este capital Chesnais lo designa como “capital financiero” para distinguirlo del “capital monetario” en el sentido que le daba Hilferding. Su análisis procede de las categorías de “capital productor de interés” y de “capital ficticio” enunciadas por Karl Marx en la Sección V del Libro III de El Capital. Chesnais es, dicho sea de paso, en gran parte responsable de haber arrojado luz sobre esta dimensión fundamental del análisis de Marx, en un artículo de 1979 titulado “Capital financier et groupes financiers : recherche sur l’origine des concepts et leur utilisation actuelle en France”, publicado en 1981 en un libro colectivo bajo la dirección de Charles-Albert Michalet [1]. A partir de ahí, se ha apoyado repetidamente sobre estos elementos clave del análisis de Marx en sus numerosos escritos. Leer más…

«El capital ficticio y la crisis actual»: Marcelo Dias Carcanholo

En el tercer tomo de El Capital, Marx esboza la categoría de capital ficticio, una forma de capital que hoy día crece ante la necesidad de construir nuevos espacios de valorización para el capital sobreacumulado. En contraposición con la categoría capital financiero, Marcelo Carcanholo propone capital ficticio como categoría central para entender la crisis del capitalismo actual. Leer más…

En el tercer tomo de El Capital, Marx esboza la categoría de capital ficticio, una forma de capital que hoy día crece ante la necesidad de construir nuevos espacios de valorización para el capital sobreacumulado. En contraposición con la categoría capital financiero, Marcelo Carcanholo propone capital ficticio como categoría central para entender la crisis del capitalismo actual. Leer más…

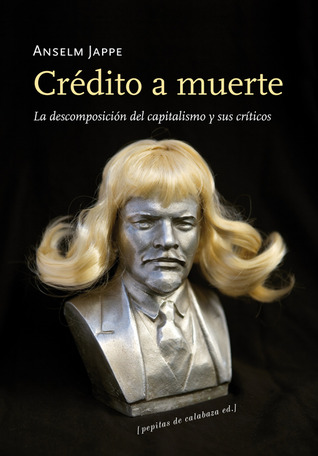

«El sujeto automático. Reseña de «Crédito a muerte. La descomposición del capitalismo y sus críticos» de Anselm Jappe»: Alfonso López Rojo

Crédito a muerte. La descomposición del capitalismo y sus críticos, de Anselm Jappe, Pepitas de calabaza ed. Logroño, 2011, 269 pàgs.

Crédito a muerte. La descomposición del capitalismo y sus críticos, de Anselm Jappe, Pepitas de calabaza ed. Logroño, 2011, 269 pàgs.Da la sensación de que el mayor consuelo que ofrece el actual contexto de crisis a las personas inquietas es el interés de muchos de los textos escritos al hilo de los acontecimientos. Textos, muchas veces espontáneos, que emergen de la observación cotidiana de los paneles de las bolsas o de las protestas en las calles y que, en conjunto, adquieren el aire de un diálogo colectivo. Un diálogo que, en el mejor de los casos, no solo busca la explicación puntual de lo que sucede, sino que trata de detectar los puntos débiles de las interpretaciones, al mismo tiempo que sale al encuentro de una teoría que permita formular un pensamiento radical a la altura de la complejidad que presenta el capitalismo en la que podría ser su fase terminal.

Leer más…

«Marxist theory, financial system and crisis of 2008»: S. Lapatsioras, D.P. Sotiropoulos, J. Milios

Abstract: Returning to Marx’s analysis in the third volume of Capital we shall endeavour to outline a Marxist interpretation of contemporary capitalism, contemporary financialization and the crisis of 2008. Crucial in this connection are the concept of fictitious capital and the associated with it process of capitalization. Financialization should be conceived as a type of organization and a mode of exercising capitalist power, which consists of a whole set of instruments, techniques, levels of application and targets. In this way, financialization as a generalization of these processes into a complex system comprises a decisive link for the enforcement of the capital domination. This means that our study does not concentrate merely on the ‘productive’ or ‘unproductive’ effects that financialization might have on ‘development’ or ‘consumption’, but on a whole series of other possible and crucial effects which seem marginal at first sight. As a consequence, we regard finance as a complex social function that cannot be isolated from ‘real’ economy.

Abstract: Returning to Marx’s analysis in the third volume of Capital we shall endeavour to outline a Marxist interpretation of contemporary capitalism, contemporary financialization and the crisis of 2008. Crucial in this connection are the concept of fictitious capital and the associated with it process of capitalization. Financialization should be conceived as a type of organization and a mode of exercising capitalist power, which consists of a whole set of instruments, techniques, levels of application and targets. In this way, financialization as a generalization of these processes into a complex system comprises a decisive link for the enforcement of the capital domination. This means that our study does not concentrate merely on the ‘productive’ or ‘unproductive’ effects that financialization might have on ‘development’ or ‘consumption’, but on a whole series of other possible and crucial effects which seem marginal at first sight. As a consequence, we regard finance as a complex social function that cannot be isolated from ‘real’ economy.

Accordingly, such argumentation, based, of course, on Marxian concepts, provides the terms to rethink contemporary neoliberal form of capitalism and modern crisis as expressions of the contradictions inherent in this organization of capital hegemony, and contemporary form of imperialism, as well. Our analysis also comes up with some conclusions concerning the discussions within Marxism on whether derivatives are commodities or money (or even some other representation of capitalist wealth) and how should we comprehend the global crisis of 2008 in the light Marxian argumentation. Leer más…

«Beneficios sin explotación. Cómo nos explotan las finanzas»: Costas Lapavitsas

En este libro estudia en profundidad la financiarización, probablemente el concepto más relevante para entender el capitalismo contemporáneo y, por ende, la larga fase de crisis que se inició en 2007.En este libro estudia en profundidad la financiarización, probablemente el concepto más relevante para entender el capitalismo contemporáneo y, por ende, la larga fase de crisis que se inició en 2007. Entendida como una forma de organización económica que ya no busca asegurar el crecimiento, el empleo o la inversión, sino el incremento de los beneficios por vía financiera, la financiarización ha impregnado el comportamiento de todos los agentes económicos (empresas, hogares, Estados). En este tiempo, el empresario se ha convertido en inversor, el beneficio en renta financiera y las inversiones en meros movimientos de masas de capital. Con el objeto de comprender la magnitud de estos cambios, Lapavitsas se empeña en una investigación original que le lleva a revisar todo lo que de relevante se ha escrito sobre el dinero y las finanzas y, de forma especial, los aportes marxistas. Leer más…

«Deuda global de 200 billones de dólares»: Rolando Astarita

El 22 de febrero pasado Bloomberg publicó un artículo, firmado por Matthew Philips, que lleva por título “The World’s Debt is Alarmingly High. But is it Contagious?“ (http://www.bloomberg.com/news/articles/2016-02-22/the-world-s-debt-is-alarmingly-high-but-is-it-contagious). En la primera parte de esta nota, reproduzco lo esencial de lo publicado por Bloomberg; en segundo término, amplío con alguna otra información; y por último, presento algunas consideraciones.

El 22 de febrero pasado Bloomberg publicó un artículo, firmado por Matthew Philips, que lleva por título “The World’s Debt is Alarmingly High. But is it Contagious?“ (http://www.bloomberg.com/news/articles/2016-02-22/the-world-s-debt-is-alarmingly-high-but-is-it-contagious). En la primera parte de esta nota, reproduzco lo esencial de lo publicado por Bloomberg; en segundo término, amplío con alguna otra información; y por último, presento algunas consideraciones.

Aumento en 60 billones y stock de 200 billones

Según Philips, desde la crisis de 2007 y hasta 2014, la deuda a nivel mundial aumentó en cerca de 60 billones de dólares. El stock de deuda alcanza así los 200 billones; es aproximadamente tres veces el tamaño de la economía mundial. Y falta agregar la deuda de 2015. Leer más…

«O Feitiço do Tempo: A crise financeira de 2007/2008 nas telas do cinema»: Marcelo Dias Carcanholo, João Leonardo Medeiros

Resumo

Resumo

Passado um bom tempo do estouro da atual crise do capitalismo, ainda não é claro se a crise foi superada ou se continua entre nós, provocando a quebra financeira da Europa. Três produções estadunidenses são particularmente hábeis ao expor o jogo financeiro sujo e irresponsável que funcionou como gatilho da crise: Capitalismo: uma história de amor (2009), de Michael Moore; Wall Street: o dinheiro nunca dorme (2010), de Oliver Stone; e Trabalho Interno (2010), de Charles Ferguson. O propósito do artigo é contrastá-las, discutindo a capacidade dos filmes em (1) associar a crise ao funcionamento regular do capitalismo; (2) perceber a desarticulação, no plano teórico e prático, da mobilização anticapitalista como elemento decisivo do atual estágio do capitalismo; e (3) vislumbrar uma superação da crise para além dos marcos do próprio pensamento conservador, hoje pendendo para as costumeiras demandas por regulação estatal.

Palavras-chave: crise; capitalismo contemporâneo; cinema; estranhamento; alienação. Leer más…

«La deuda, las deudas»: Edgardo Logiudice

De esclavo a súbdito

De esclavo a súbdito

de súbdito a ciudadano

de ciudadano a deudor

Ajo (María José Martín de Hoz)

Historia de la Humanidad

Preocupaciones

Dos parecen ser hoy las principales preocupaciones de las usinas ideológicas del pensamiento económico, político-económico, de los sectores dominantes. La desigualdad extrema y el funcionamiento de los mercados financieros. Dos caras o dos aspectos del capitalismo hegemonizado por el sector de las finanzas.

De los premios Nobel de la primera década de este siglo, también dos son los elegidos como portavoces por los grandes medios de difusión especializados en negocios y finanzas. Ellos llegan como voces de alerta frente a los límites escandalosos de la ortodoxia del llamado neoliberalismo. Ello les otorga cierto aire de progresismo que algunos sectores, particularmente los presuntos neo-keynesianos, se hallan dispuestos a comprar. La cerrazón de los grupos más conservadores, en especial en los Estados Unidos los republicanos, ayudan a abonar ese supuesto carácter. Leer más…

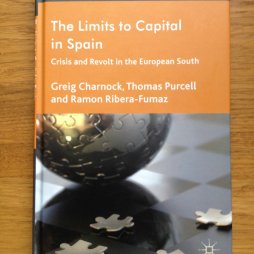

«Los límites del capital en España: Las raíces de la “nueva normalidad”»: Greig Charnock, Thomas Purcell, Ramon Ribera-Fumaz

Resumen

Resumen

Este artículo explora las raíces de la difícil situación actual en el Sur Europeo, donde el crecimiento económico futuro probablemente será débil y acompañado de niveles de desempleo “estructural” masivos, desigualdad creciente y sucesivas crisis de cohesión social y política. Para ello, el artículo toma a España como caso paradigmático de esta “nueva normalidad”, y sostiene que la “racionalidad irracional” de la crisis en el capitalismo puede verse en los sucesivos ciclos de crisis que han resultado en el presente escenario económico catastrófico español, y – a través de la Unión Económica y Monetaria Europea – en la limitación de oportunidades políticas para restablecer el crecimiento más allá que en la subordinación de la reproducción social al poder del dinero y la (cada vez más autoritaria) ley. En este sentido, el artículo se enmarca en análisis diacrónicos basados en la teoría del valor del desarrollo capitalista que trazan la prefiguración de las formas contemporáneas de crisis en la formación y “resolución” de los ciclos precedentes de sobreacumulación y devaluación.

‘Las crisis, podemos concluir, son racionalizadores irracionales de un sistema irracional.’[2]

‘Tenemos un capitalismo rentable con alto desempleo. Es una combinación singular de capitalismo con austeridad que funciona en términos de beneficios pero no restablece crecimiento económico a un nivel que pueda resolver la crisis de la desocupación… Esto es la nueva normalidad [new normal]. [3]

En 2006, en el punto álgido del boom económico, el presidente de España, José Luis Rodríguez Zapatero, celebró el llamado milagro español: ‘Es difícil’, resumió, ‘encontrar en nuestra historia moderna un período de estabilidad política, crecimiento económico y bienestar social como el que hemos experimentado desde 1986’. ‘No hay duda’, añadió, ‘que España es más moderna, más prospera y está más unida que la España que entró en la Comunidad Europea hace veinte años’.[4] Las palabras de Rodríguez Zapatero estaban sustentadas por una década de alto crecimiento económico, en la cual la economía española creció más rápido que la media de la Unión Europea (EU) y creaba empleo a un ritmo que superaba a cualquier otro país de la UE. Sin embargo, sólo tres años más tarde, España se encontraba sumida en una recesión profunda, la más honda desde la transición democrática a finales de los sesenta. Leer más…

«Teoría de la dependencia. Un balance crítico»: Jaime Osorio

Conferencia de Jaime Osorio en el marco de la X Edición de las Jornadas Bolivarias: América Latina y los 40 años de la Teoría de la Dependencia. Florianópolis. Abril. 2014.

Conferencia de Jaime Osorio en el marco de la X Edición de las Jornadas Bolivarias: América Latina y los 40 años de la Teoría de la Dependencia. Florianópolis. Abril. 2014.

«Marxist theory of crisis: The nature of the current long depression»: Michael Roberts

I made a presentation to the Marxism Festival 2014 over the weekend (http://marxismfestival.org.uk/). The presentation was called The nature of the current Long Depression. There were three things that I wanted to argue in that presentation.

I made a presentation to the Marxism Festival 2014 over the weekend (http://marxismfestival.org.uk/). The presentation was called The nature of the current Long Depression. There were three things that I wanted to argue in that presentation.

First, I argued that Marx’s law of the tendency of the rate of profit to fall was the underlying cause of the cycle of recurrent crises (booms and slumps) in modern economies, including the Great Recession. Suffice it to say that mainstream economics has no convincing explanation of recurrent crises. As Nobel economics prize winner Eugene Fama put it: “We don’t know what causes recessions. I’m not a macroeconomist so I don’t feel bad about that. We’ve never known. Debates go on to this day about what caused the Great Depression. Economics is not very good at explaining swings in economic activity….If I could have predicted the crisis, I would have. I don’t see it. I’d love to know more what causes business cycles.”

Now Thomas Piketty, author of the best-selling economics book of the 21st century, called Capital in the 21st century (see my posts, http://thenextrecession.wordpress.com/2014/04/23/a-world-rate-of-profit-revisited-with-maito-and-piketty/) has been quick to dismiss Marx’s law as plain wrong in fact. As Piketty puts it in his book, with the same title as Marx’s 19th century version: “the rate of return on capital is a central concept in many economic theories. In particular, Marxist analysis emphasises the falling rate of profit – a historical prediction that has turned out to be quite wrong”. Leer más…

«¿Posibilidad o necesidad de la crisis? La economía heterodoxa y la gran recesión»: Juan Pablo Mateo Tomé y Alberto Garzón Espinosa

Resumen

Resumen

Este artículo analiza las explicaciones de la crisis económica que estalla en 2007-08, conocida como la Gran Recesión, llevadas a cabo por autores pertenecientes a una serie de corrientes de carácter heterodoxo, como la [neo]marxista, postkeynesiana y radical. El propósito será esclarecer si se posee

una teoría de la posibilidad o necesidad de la crisis, ya que constituye un elemento importante respecto del carácter y alcance de la teoría económica de la dinámica capitalista. Para ello se va a caracterizar el conjunto de explicaciones a partir del papel de las finanzas, la distribución del ingreso (y la demanda), la política económica (neoliberal), la (sobre) producción y la evolución de la tasa de ganancia. Se concluye que, salvo excepciones, las corrientes heterodoxas sustentan una concepción de la crisis como mera posibilidad.

Palabras clave: Teoría de la crisis; Heterodoxia; Finanzas; Rentabilidad; Distribución del ingreso; Neoliberalismo. Leer más…