Un argumento clave para la teoría de la historia y la revolución de Marx es que «Ningún orden social perece antes de que se han desarrollado todas las fuerzas productivas a las que puede dar curso» (Crítica de la Economía Política, Prefacio). Ahora, si el marxismo es una ciencia, debe ser verificable empíricamente. Pero esta verificación es también importante por otra razón. Como dice Gramsci, «La crisis consiste precisamente en el hecho de que lo viejo muere y lo nuevo no acaba de nacer.» (Cuadernos de la cárcel , «La influencia del materialismo» y «crisis de autoridad», Volumen I, tomo 3, pág. 311 , escrito alrededor de 1930). El análisis empírico también nos permite comprender por qué y sobre todo cómo lo viejo muere.

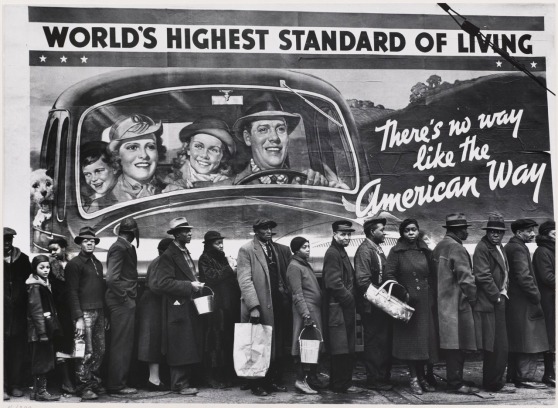

En la fase actual de la historia – es decir, desde el final de la Segunda Guerra Mundial hasta la actualidad – el capitalismo se encuentra con un límite cada vez más insalvables debido a la contradicción entre el crecimiento de la productividad del trabajo por un lado y las relaciones de producción, entre el trabajo y el capital, por el otro. Esta contradicción es cada vez más fuerte y el capitalismo está agotando su capacidad para desarrollarse en el contexto de esta fase histórica. La forma concreta adoptada por esta contradicción, su creciente incapacidad para desarrollarse, son crisis cada vez más violentas.

El punto clave es la tasa de ganancia, el indicador clave de la salud de la economía capitalista. En el ámbito de una nación o grupo de naciones, lo que cuenta es la tasa media de ganancia. Consideremos en primer lugar la tasa promedio de ganancia de Estados Unidos, la nación que todavía es, con mucho, la más importante. Las estadísticas muestran que la tasa de ganancia de los EE.UU. está en un estado de caída irreversible. La caída es tendencial, es decir, a través de ciclos económicos ascendientes y descendentes. Sin embargo, la tendencia es claramente a la baja.

El trabajo presenta una estimación del comportamiento de la tasa de ganancia en la Argentina para el período 1910-2011, a partir de la elaboración de cinco series largas: productividad real del capital fijo en maquinaria (1874-2011), productividad real y nominal del capital fijo (1910-2011) y tasa de ganancia real y nominal sobre capital fijo (1910-2011). Todas las series muestran una tendencia descendente de la rentabilidad, de acuerdo con lo planteado por Marx, en virtud del aumento relativo de los gastos en inversión respecto a los gastos en fuerza de trabajo, la cual constituye la fuente propia de la ganancia. Como en los demás países en los que existen estimaciones, la primera mitad de la década de los setenta y los años siguientes, estuvieron marcados por un brusco descenso de la tasa de ganancia, cuya recuperación posterior no logró alcanzar los niveles previos. La tendencia descendente de la tasa de ganancia se da con independencia de los cambios en la distribución del ingreso, cuyos efectos sobre la rentabilidad se encuentran más relacionados con los ciclos de corto y mediano plazo.

El trabajo presenta una estimación del comportamiento de la tasa de ganancia en la Argentina para el período 1910-2011, a partir de la elaboración de cinco series largas: productividad real del capital fijo en maquinaria (1874-2011), productividad real y nominal del capital fijo (1910-2011) y tasa de ganancia real y nominal sobre capital fijo (1910-2011). Todas las series muestran una tendencia descendente de la rentabilidad, de acuerdo con lo planteado por Marx, en virtud del aumento relativo de los gastos en inversión respecto a los gastos en fuerza de trabajo, la cual constituye la fuente propia de la ganancia. Como en los demás países en los que existen estimaciones, la primera mitad de la década de los setenta y los años siguientes, estuvieron marcados por un brusco descenso de la tasa de ganancia, cuya recuperación posterior no logró alcanzar los niveles previos. La tendencia descendente de la tasa de ganancia se da con independencia de los cambios en la distribución del ingreso, cuyos efectos sobre la rentabilidad se encuentran más relacionados con los ciclos de corto y mediano plazo. Resumen

Resumen

The lecture by Costas Lapavitsas, Professor of Economics at the School of Oriental and African Studies, University of London celebrates the release by Verso Press of Profiting Without Producing: How Finance Exploits Us All. Lapavitsas explores the roots of the recent economic crisis in terms of «financialization,» the most salient feature of which is the rise of financial profit, in part extracted directly from households through financial expropriation, and discusses the options available for controlling finance and resolutions to the current crisis.

The lecture by Costas Lapavitsas, Professor of Economics at the School of Oriental and African Studies, University of London celebrates the release by Verso Press of Profiting Without Producing: How Finance Exploits Us All. Lapavitsas explores the roots of the recent economic crisis in terms of «financialization,» the most salient feature of which is the rise of financial profit, in part extracted directly from households through financial expropriation, and discusses the options available for controlling finance and resolutions to the current crisis. Esta contribución toma como punto de partida los debates – que pueden ser considerado exóticos o esotéricos – entre economistas marxistas, principalmente anglosajones. A continuación, se amplia en tres ámbitos: el regreso de las ideas keynesianas, el debate sobre el desarrollo concreto de la crisis y una incursión en las preocupaciones ecologistas. Para volver en un bucle a la idea de que la lectura marxista hace subir a la superficie cuestiones fundamentales sobre el capitalismo contemporáneo. No hace falta decir que este ensayo de discurso sobre los discursos refleja un punto de vista personal y no trata de considerarlos de acuerdo con su influencia relativa . El objetivo de esta contribución es más bien sugerir una posible explicación para la contradicción que existe entre la aparente gran coherencia de la argumentación keynesiana o regulacionista y su limitada capacidad de pesar en el debate público, para no hablar de las políticas que finalmente se llevan a la práctica.

Esta contribución toma como punto de partida los debates – que pueden ser considerado exóticos o esotéricos – entre economistas marxistas, principalmente anglosajones. A continuación, se amplia en tres ámbitos: el regreso de las ideas keynesianas, el debate sobre el desarrollo concreto de la crisis y una incursión en las preocupaciones ecologistas. Para volver en un bucle a la idea de que la lectura marxista hace subir a la superficie cuestiones fundamentales sobre el capitalismo contemporáneo. No hace falta decir que este ensayo de discurso sobre los discursos refleja un punto de vista personal y no trata de considerarlos de acuerdo con su influencia relativa . El objetivo de esta contribución es más bien sugerir una posible explicación para la contradicción que existe entre la aparente gran coherencia de la argumentación keynesiana o regulacionista y su limitada capacidad de pesar en el debate público, para no hablar de las políticas que finalmente se llevan a la práctica. Rosa María Marques. Paulo Nakatani. Reinaldo Carcanholo. Mauricio de Souza Sabadini. Claudio Lara Cortés. [Autores de Capítulo]

Rosa María Marques. Paulo Nakatani. Reinaldo Carcanholo. Mauricio de Souza Sabadini. Claudio Lara Cortés. [Autores de Capítulo] Palestra realizada pelo Pet-Economia/UFES

Palestra realizada pelo Pet-Economia/UFES